好久没有关注股市,感谢各位媒体朋友还记着我,这两天大家的问题全都是关于股市的,正好借此机会一次性说完,不吐不快。

但要声明一下,以下文字,并不是严格意义上的对股市的分析,因为在我看来,谁要是正儿八经的分析中国股市,那一定是在说笑话,又一点都不好笑,特别尴尬。你还不如用简单粗暴的思考逻辑,把想说的都说出来,感觉会好很多,股市分析师得抑郁症和精神分裂症的概率也会降低很多。

中国股市为什么跌?

答案是唯一的,缺钱。

股市是一个流动性支撑的市场,只要缺钱,缺少流动性,股市十有八成就会下跌,但很多人会反问,中国真的缺钱吗?发了那么多钱,还缺钱?!其实很简单,钱这个东西,跟其他的东西完全不同,发的越多越缺,因为发的越多,钱就越不值钱,越不值钱的话想要用钱去购买更多的东西,就越需要更多的钱,也就是越缺钱。

缺钱不是问题,问题是为什么缺钱?

我总结了三大原因,这三大原因你肯定没有听说过。

第一,中国要高成本发展

我告诉大家一个数据,我国单位GDP能耗是日本的7倍、美国的6倍、印度的2.8倍,生产全球5%的GDP却消耗了全球近70%的水泥、40%的钢材及10%的原油。中国每增加单位GDP的废水排放量比发达国家高4倍,单位工业产值产生的固体废弃物比发达国家高10多倍。

这意味着什么呢?这意味着中国只要发展,就是要比别人花更多的环境、人力和资金成本。也可以这么说,美国人和日本人想要挣10块钱,可能只需要花2块钱的成本,而中国需要花12块钱。在这种情况下,整个中国都处在缺钱的状态,而且会越来越缺,因为很多过去所欠的环境、资源等债,都必须要还了,“缺钱”基数越来越大。

第二,美国小试牛刀,中国地动山摇

缺钱还有一种可能,就是自己不敢多发钱了,那这是怎么造成的呢?我觉得这还得“感谢”美国。

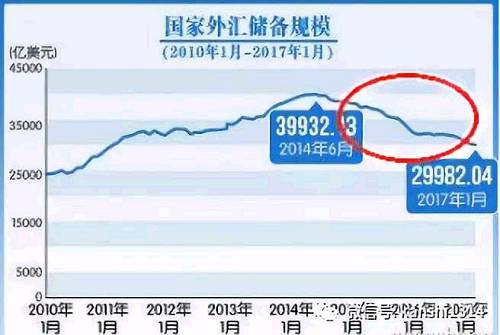

关于中国收紧货币,去杠杆等金融监管加强的问题,真正刺激到监管层面的,实际上是2014年至2016年的一轮人民币贬值,三年间,人民币贬值超过15%,这个数字看上去并不是很大,但要知道在此期间,中国的美元外汇储备从3.9万亿跌到了2.9万亿,1万亿美元外汇储备“蒸发”。

其实蒸发的外汇储备不只有1万亿美元,因为这三年时间,如果按照2013年新增4000亿美元外汇储备的增速看,在人民币大幅贬值的2014至2016年,中国至少流失了超过2万亿美元的外汇储备。而全世界除了中国,只有日本的外汇储备超过1万亿美元。

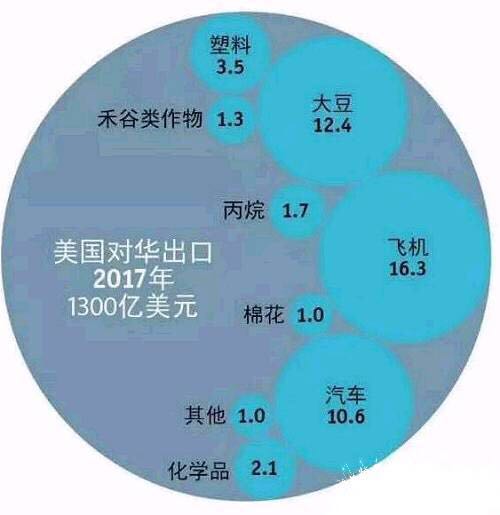

现在中国跟美国在贸易问题上的纠纷,实际上很显然是非常表象的问题,2013年至2016年中国蒸发的2万亿美元的外汇储备,实际上至少有一半流入了美国,流入了美国资本市场,而美国对中国的实体贸易出口,每年仅仅只有1300亿美元,也就是说,2013年至2016年人民币的贬值,带来的中国外汇储备直接流入美国的额度,如果按照贸易来算,相当于美国突然间给中国出口增长了8到10倍。

因此,才有了这样一个段子:

如何转移资产去美国?

说实话,现在管制比较严,真是难办。 但也不是没办法,比如你现在已经有点境外资产了,要转移境内资产就比较好办了。举个例子,你只需要分别在美股和A股买它一百万美元的股票,什么动作都不要做,慢慢地你就会发现,哎,资产就转移过去了。 很神奇是吧?

所以,美国发动的贸易战,仅仅是一个表象,只要美国人在金融领域稍微占点便宜,其实比什么几百亿美元惩罚性关税啊获益巨大得多,只是没有几个人能看得懂。以为美国人真的在乎那点贸易利益。

正因为2013年至2016年外汇储备的蒸发给中国整个金融体系,以及国家金融战略带来了冲击,才有了后来的彻底的政策反思。中国开始反思地方债务,反思货币发行量,反思对各类金融机构的监管,等等,因为这些东西对于人民币信用来说,都埋下了巨大的坑,如果再来个人民币二次贬值,外汇储备还不消耗殆尽。而后才有了货币发行量的持续下降,才有了对各类金融机构的严厉监管,很多金融投资集团都遭到调查等等,以及对各类金融形式的去杠杆。

因此如果不能长期的制造出人民币的稀缺效应,人民币的信用就随时可能会遭到冲击,中国几十年积攒下来的那点财富,那点以美元为核心存在的财富,很短的时间内都有可能被蒸发。所以说,控制人民币的供给量,制造缺钱这种感觉,可能还会持续很长时间。

第三,房地产这个吸血鬼还活着,而且更加嗜血

高房价为什么会引起缺钱呢?因为房子已经变成了一个基本保障性需求,在很多民众眼里,可以没有养老金,可以没有其他资产,可以没有存款,但不能没有房子,这个就导致所有人的收入,都在衡量能不能买得起房,而随着房价的上涨,会导致缺钱效应更加明显,再加上信贷和诸多金融资源房地产占了一大半,房地产领域的需求推升了各类利率,这也是造成整个市场缺钱的一个重要原因。

好,我们再说回股市,那中国股市到底是个啥东西?

说到股市,不得不说说中国的金融问题,实际上中国是一个学习能力非常强的国家,想做什么,就希望做到最好,做到最强。中国有了股市,大家就开始对标美国,但实际上你去回看全球股票市场,也只有美国把股票市场做成了,其他国家基本上都还处在探索的状态,就连欧洲几个强国,比如英国、德国等,在发展股市方面,也存在极大的局限性,也没有做出什么令全球值得学习的东西。

因此,股市这个东西,不是我们想象的那么简单,它甚至跟一个国家的所有战略和发展方向有很大的关系。美国是金融立国,所有问题的思考点和落脚点,都会站在美元和全球金融的角度去实施,美国从来不会喊出“脱虚向实”这种口号,上次所谓的制造业回归的口号,也并没有以牺牲金融的发展为代价,反而在特朗普上台之后,逼退了美联储主席耶伦,正准备进一步放松对华尔街的监管(废除多德弗兰克法案)。

而且美国所谓的制造业回归,更多的是考虑一些选民的利益和情绪,而并不是真的要不惜一切代价去回归制造业。因为美国人非常清楚,制造业除了就业,其创造出来的利润,跟金融是没法比的,你不能说我做金融赚的100美金,就不如你卖汽车赚的10美金,这个逻辑是不对的。

中国现在的问题是,想发展金融,想做强金融,但都站在道德的高地,或者说用浅薄的想法,表象的逻辑,认为只有制造业创造的利润才是根本,但我想说的是,你制造业创造了三年的利润,如果你金融领域不够强大,可能只需要两三年的时间,你创造的那点利润,就会瞬间装到美国人的口袋里。

2013年至2016年中国所蒸发的2万亿美元外储备,是一个什么概念呢?我举一个例子,就是同期2013年至2016年中国规模以上工业企业创造的总利润,还不到2万亿美元。简单粗暴的理解,就是相当于中国工业企业三年白干了,你制造业强大,出口强大,有什么用呢?

当然,很多人说,这些外汇储备蒸发之后,也有很多变成了中国的海外资产,这个我是同意的,但问题的关键点在于,你是拿美元去购买海外资产,不是人民币,而且这些美元一旦出去,再回来的概率不大,你还要考虑你赚美元的成本,以及美元本身到底是个什么东西,跟你什么关系等等你都要考虑。说白了,你不仅在玩人家设计好的游戏,而且你还在帮人家设计游戏,导致自己更加痴迷于这个游戏。

你去看俄罗斯股市的上一轮大跌,俄罗斯RTS指数,从2014年开始下跌,一直跌到了2016年,指数从1500点一直跌到了500点,美国对俄罗斯的制裁恰恰就是从2014年开始的,直到特朗普上台才有所减弱。贸易这个东西,跟金融没法比,实际上就是看得见的利益,但大部分投资者恰恰对这个非常关心,所以贸易战对股市信心的冲击是最大的,其实股市里面随便转移点资产,从A股转移到美股,量可能都比多征收的那点税高,所以人家可能就是声东击西。

另外,这次股市的大调整,跟另一个因素有很强的关系,就是中国的税务改革,以及对整个产业结构的中心化指导、规划等这些都有关系。未来支撑中国股市的,应该是更多的服务业企业,消费类企业,但诸多服务类企业,比如文化、娱乐、体育、金融等,其实中国从政策面讲,现在是一个特殊时期,要纠正很多东西,要扶持很多东西,这就导致很多企业不再是市场企业,很多企业不能再以市场需求为导向,这对于整个产业是一个重构,这种情况下投资者也不傻,很多服务类的产品,符合政策面的需求,但市场并不买账,这样就会导致整个服务业陷入一个重构状态,对股市整个的战略资金进入带来压力。

但请不要低估中国投资者的情绪,这种对财富的追求一旦被激活,就需要一个又一个的出口,未来很多投资标的都有可能会被中国的投资者炒一遍(好好去找吧)。

也许一年半载后,当大家发现,股市被冷落了这么久,应该有反弹了,大家会再回到股市,来一波大行情。

如果一定要判断一下,我觉得阶段性已经跌出了底部,然后会有反弹,反弹到3000点上方,然后再重新开始跌,进入一个漫长的小熊市,但整体来说,未来的下跌不会过于猛烈,就是会熬人,建议如果一定要持有股票资产,还是买指数基金,长线投资者的风险并不会太大,毕竟中国那么多人要消费,很多企业已经形成了垄断,不管未来发生什么,这些企业的利润不会受到太大影响。

其实令我很困惑的是,未来中国到底想要什么?这个东西决定了所有的战略和路径,以及整个投资市场的发展,散户在这期间,只能被时代裹挟,而无法改变时代。

当中国需要一个特殊的金融市场,特殊的经济运作模式,而这种模式并不符合未来大众的消费和投资意愿,那么民众对美国,甚至海外各类资产和消费形式的需求反而会更加强烈,这个时候就会面临一个重大的问题,中国正在开放金融市场,各类海外金融机构都在进入,而中国又在对国内的金融机构进行手术刀式的再造,使其符合政府要求,而不是市场需求,那么海外金融机构和国内金融机构两者对市场的理解,对用户的理解,其差距可能会越拉越大,后果就是等到下一轮人民币贬值的时候,外汇储备流失得更快。

解决问题的核心点在哪?还是那句话,要有符合人类发展的战略,从金融的角度入手,调动全球资源,寻找人民币国际化的突破点,不要再鄙视和用低级趣味无知的眼光去看金融,如果人民币国际化没有本质性突破,你永远玩的是别人的游戏。(荐稿:祁飞)