近来A股市场整体低迷,赔钱效应明显。投资者都知道市场行情不好,但是不知道差到何种程度。北京商报记者从同花顺统计数据看到,2015年以来上市公司的定增新股中,截至昨日已经有191只跌破增发价格。也就是说,这些此前以低价参与定增的大小非们目前也处于被套的状态,有的还是深套。

794家公司完成定增

企业通过上市完成首次公开募股,此后要想再融资就主要靠定增或者发债,而定向增发则为目前上市公司最主要的再融资手段。相比之下,对于绝大部分上市公司来说,通过定增募集的资金都要远远超过其IPO募集的资金,而目前先上市、再定增也成为了许多上市公司的共识。

北京商报记者通过同花顺数据统计发现,如果以定增股票正式上市为上市公司完成定增的依据,那么2015年来A股共有约794家上市公司完成了定增,其中2016年完成的有226家,2015年完成的有568家。

实际上,如果只从发布定增预案计算的话,那么沪深两市2015年以来截至昨日共有1328家上市公司发布了定增预案,而2016年发布的有473家,2015年发布的有855家,仅2015年的定增预案预估募集资金就达到1.3万亿元。

国金证券投行资本市场部研究数据显示,2015年的整个定增市场募集资金额延续81.81%的高增长态势,而三年期定价项目总募集资金额增长速度远超过一年期询价项目。按照定向增发的目的来划分,主要分为收购资产、项目融资、借壳上市、补充流动资金、支付对价和其他,按照募集资金额占比分别为37%、27%、18%、11%、5%和2%,该比例与2014年的基本保持一致,通过定向增发进行资产收购仍然是主要目的。

_ueditor_page_break_tag_24%公司定增破发

一般情况下,参与定增方都是以较低的价格参与定增,大概率都是能在迎来解禁的时候大赚一笔的,但是这个盈利的前提还要考虑到市场整体的大环境。对于A股来说,近一年来A股经历了几次暴跌,且截至目前仍旧处于市场低迷的状态,很多上市公司股价出现大跌,最终跌破了定增的增发价格。

同花顺统计数据显示,2015年来,沪深两市已经完成上市的定增股中有191只出现了破发现象,占总完成数量的比例为24%,这些公司中有的是最近股价刚跌破定增发行价,也有的是早早就跌破发行价格,但是却迟迟无法反弹。

比如5月6日刚上市的凯撒股份增发新股,其前复权后的增发价格为21.57元/股,而公司股价昨日最低甚至达到了18.2元/股,尽管最终收盘大涨5.64%,收于20.4元/股,但是参与定增方目前仍旧浮亏5.42%。5月4日增发新股完成上市的新时达,前复权后的增发价格为17.36元/股,而其在昨日大跌4.2%的情况下,股价收于14.36元/股。截至昨日,参与定增方已经浮亏约17.28%。

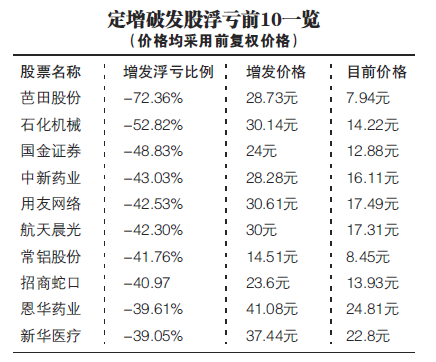

当然在这191家定增破发的上市公司中,新时达还不是浮亏最多的,浮亏最高的为2014年10月发布定增预案、2015年7月8日完成定增方案、定增股上市的芭田股份,因为公司定增的时间节点正好是市场出现暴跌的时机,截至昨日,芭田股份的定增参与方已经浮亏约72.36%。公司此后又推出了一次定增,因为股价的下跌,这一次公司主动下调了定增价格,从18.71元/股下调到12.17元/股,但是如果按照这个价格进行定增,截至昨日,参与定增方仍将浮亏34%。

_ueditor_page_break_tag_破发股中存在机会

截至目前绝大多数小散账户是浮亏的,在市场题材熄火、没有热点的情况下,其实这些定增破发股或许存在着一定的机会。因为这些参与定增的大资金都被套,而显然这些人是不会选择大幅亏损出局的。

对于投资者来说,这些大小非被套幅度比较大的上市公司股价继续大跌的可能性较小,作为长线投资者,选择在低位布局,很明显持股成本要比那些大资金持股成本低得多。在这些股东的股票即将迎来解禁的前期,或许会出现一波拉升行情掩护这些大资金出逃,而提前布局的小散可以跟着一起喝汤。

除了目前浮亏72.36%的芭田股份外,浮亏比较大的还有浮亏52.82%的石化机械、浮亏48.83%的国金证券、浮亏43.03%的中新药业,浮亏42.535的用友网络等,这些浮亏都是你比参与定增的股东方低的持股成本。不过业内人士也表示,持股成本低也不完全代表就没有风险,因为这些个股中很多是此前股市高位时候的定增,而那时的定增是存在很大泡沫的,这些股东方或许也会选择割肉出局,投资者还是要以公司具体基本面作为选股的标准,两者结合寻找价值投资的机会。

需要提醒投资者的是,要注意这些公司的限售股解禁时间,限售股解禁对于那些定增浮盈较大的股票是个利空,因为存在潜在的抛压,但是对于那些浮盈较小甚至浮亏的上市公司来说则更多的意味着利好,因为那些资金要想出货则需要拉升股价。比如昨日迎来限售股解禁的南风股份就直接拉出了涨停板,而公司目前的股价相对于定增发行价来说只是微涨,投资者可以从那些定增股微涨或者浮亏的上市公司中寻找业绩较好的进行布局。