今年市场波动诡谲多变,美股这波牛市已经突破历史记录,成为史上最长。越来越多的声音对可能到来的市场大调整感到担忧。

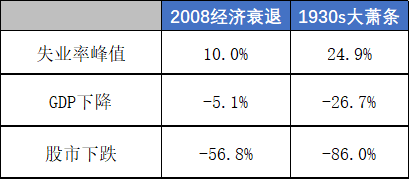

2008年的金融危机大概是我们这一代经历过的最糟糕的市场崩溃,但是和上世纪三十年代的大萧条比,还是不值一提。下图对比了两次经济衰退的几项极值数据。

(2008金融危机与1930大萧条的对比,数据来源:Ben Carlson)

另外,Carlson指出,在大萧条结束6年后的1938年,失业率仍处20%的高位,而08年经济衰退6年后的2014年,失业率仅为5%左右。我们经历过2008年的伤痛,由此可知,上世纪大萧条时期有多惨烈。

在这个市场情绪浮躁的时期,Ritholtz Wealth Management机构资产配置总监BEN CARLSON剖析关于1930年代大萧条的十个投资者未必知晓的事实。

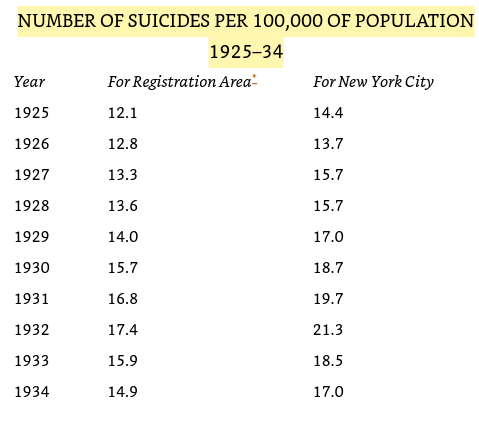

一、在市场崩盘后,自杀率并未显著提升。

很多人认为,在股市暴跌后,很多交易者经受不住刺激选择结束自己的生命。这是个谣言!下表展示了纽约市在大萧条前后的自杀案件数量的统计结果。

(每十万人中的自尽人数1925-34,数据来源:Ben Carlson)

二、大萧条时期,经济学家懂得不是很多。

在08年金融危机后,经济学家们广受抨击,因为没有太多人预测到了上次经济衰退。但是在上世纪的大萧条,专家们知道得更少。

Carlson表示,在上世纪二十年代末期和三十年代初期,经济学家们的观点几乎和事实相悖。在股市崩盘后的若干年,声名卓著的经济学家们关于金融措施与政策的所有建议几乎都使经济越来越糟。

当时的美财政部长Andrew Mellon的建议是:把劳工、股票、农民和房地产都清盘(liquidate labor, liquidate stocks, liquidate the farmers, liquidate real estate)。而Carlson认为,这不是把经济从衰退中解救出的有效方法。

三、美联储在大萧条时期没有任何头绪。

虽然美联储没有预料到08年的金融危机,但是Carlson认为他们在事后处理得当。然而,二十年代的美联储对大萧条的处理更加令人咂舌。在大萧条前夕,美联储1927年降息,这相当于把消防水泵的水关小了。

加拿大裔著名经济学家John Kenneth Galbraith对美联储在大萧条后的处理措施大为批评。他表示,在1929年华盛顿的美联储董事会统领12家联储银行,对经济有至关重要的作用,但是他们在该时期的表现惊人地无能。

四、美两党在大萧条时期都帮了倒忙。

民主共和两党在大萧条时期都认为平衡美收支预算是解决问题的方法。Galbraith指出,在1930年,美政府早已赤字,要平衡预算则意味着加税或者减少财政支出,或者双管齐下。但是,越是在萧条时期,越多的政府支出才能挽救经济,因为经济衰退时,所有人都没钱了,还剩政府能够扩大支出,刺激经济。

但是,当时的政客都没有明白这点。对共和党来说,他们一直坚定地要求缩减政府财政赤字。而1932年的民主党党纲甚至要求政府立即缩减至少25%的财政支出来减少赤字。这无疑给大萧条时的美经济雪上加霜。

五、并不是Jesse Livermore引发市场崩盘。

著名空头Livermore在大萧条时期做空美股,豪揽一亿美元,因此很多人认为,是Livermore带头的一批华尔街空头击溃美股市场。在当时Livermore表示:

我在市场里只是一个个体投资人,对于整个市场来说我的角色很微弱。

Carlson也认同Livermore的说法,他并不认为是空头引发了大萧条。

六、并不是每个人都在大萧条前投入股市。

当谈论一飞冲天的上世纪二十年代股市时,很多人认为所有人都在当时投资了股票,正是如此多的投资者一起逃出股票市场,才使大萧条时期的股市跌得那么惨烈。然而实际数据并不支持这个说法。Galbraith表示,当年交易所一共有1,548,707个账户持有人,然而当时美人口达一亿两千万,有两千九至三千个家庭,所以当时仅1%的美居民在1929年投资了股票。

七、投资信托基金和杠杆在二十世纪二十年代末期爆炸式增长。

Carlson表示,信托基金是美第一批共同基金。在1928年时,美仅有186个信托基金,但是在1929年,信托基金以平均每天加一个的速度快速增长。信托基金总管理资产额从1927年到1929年整整翻了11倍。而在当时,高杠杆是信托基金一个很重要的卖点。

对此,Galbraith分析指,当时人们对杠杆很疯狂。当一个人提到信托基金时,他只在乎该基金是高杠杆、低杠杆还是没杠杆,而丝毫不考虑投资基金的其他要素,如专业金融人士的知识,和该基金对市场的影响力等。

八、Irving Fisher一而再再而三地为他错误的市场预测背书。

耶鲁大学著名经济学家Irving Fisher因在大萧条前夕认为市场进入稳定高位而广受诟病。Carlson指出,实际上他不仅在大萧条发生前对市场预估错误,在大萧条发生时,仍一而再地认为股市没有崩盘。

在大萧条第一波下跌后,Fisher表示:

虽然股价有一些调整,但是市场完全没有崩盘。

当秋天股市继续下挫时,Fisher认为:

股市下跌是疯狂的市场边缘人(空头)在搞鬼。

当这些说法后来被股市实际表现狠狠打脸后,Fisher写了一本书来解释他关于市场的观点,但是在那个时候已经没有人听他的“高见”了。

九、约翰·洛克菲勒挑了一个坏时机在公众前重新亮相。

洛克菲勒是美最有钱的家族之一,纽约著名地标洛克菲勒中心就是由该家族投资兴建的。在约翰·洛克菲勒晚年,他选择远离聚光灯,但是在1929年第一波股票下跌后,他选择在数十年的隐居后,重新出现在公众视线,他公开表示:

“我相信美的国家经济基本面还是很坚挺的。最近,我的儿子和我还在择机购买一些优秀的股票。”

听到这话,当时的美大众就开启嘲讽模式了。著名喜剧表演者Eddie Cantor对此讥讽道:

“是啊,只剩他家还有闲钱了啊!”

Carlson认为,他挑了一个错误的时机重新出现在公众面前,还说了打脸的话,因为在他公开发言之后,股市持续下挫了好几年。

十、“健康的股市修正”的说法可能源于大萧条时期。

Carlson找出当年纽约时报的金融记者的文章:

“可能这个时代的人们没有机会再说“健康的市场修正”了,有很多证据表明这个说法已经过时了。”

当然,事实上在大萧条后,市场修正一波波地来临,而人们也不断地在用这个词汇。(文章来源:WEEX)