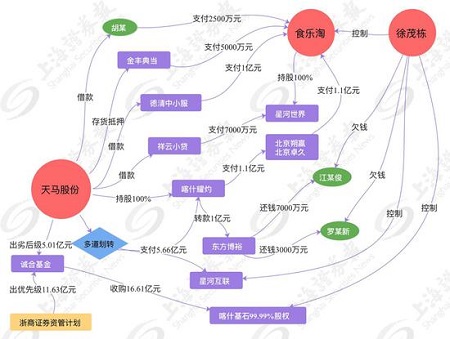

中国经济新闻联播11月15日北京电(记者姚飞)接连入主上市公司、拿奖拿到手软的某资本大佬,竟然先从信托借了15亿元买公司,再从上市公司掏了10个亿放进自己的口袋,甚至还让上市公司买自己的资产。

近日,证监会公布的针对*ST天马(1.890, -0.01, -0.53%)(维权)的行政处罚决定书,终于将徐茂栋掏空天马股份的细节大白于天下。

徐茂栋操盘*ST天马(原名为“天马股份”)曾被投资者看好。

可从处罚书内容来看,此人掏空上市公司的手法可谓登峰造极。

仅一年多时间,就掏了天马股份10个亿放在自己的口袋,还偷偷把自己的资产按照16.61亿元卖给上市公司的基金。更令人震惊的是,徐茂栋当年入主上市公司,有15个亿都是借的,却称之为往来款项,行径之恶劣令人咋舌。

借15亿元买公司 说是往来款

2016年10月,天马股份发布公告称,控股股东天马创业与喀什星河签署股份转让协议,将其持有的公司29.97%股权转让给后者。交易完成后,天马股份控制权发生变更,控股股东将由天马创业变更为喀什星河,实际控制人将由马兴法变更为徐茂栋。

同年12月3日,天马股份发布对深交所的回复公告,称喀什星河收购天马股份的资金中有15亿元来自兄弟企业星河互联的往来款,资金主要来源于星河互联的股东投入及经营所获资金,无约定的资金成本,无固定期限和担保措施。

据调查,该15亿元实际来自星河互联向信托公司的借款,星河互联获得15亿元借款后,即支付给天马创业,同时天马创业将该笔款项质押,作为对星河互联借款的担保。借款到期后,星河互联未还款,天马创业质押的15亿元被用于归还星河互联的借款。

上市公司借钱

打款账户却是徐茂栋自己的公司

借钱买天马股份,当家之后的徐茂栋很快开始想办法“吸血”,把上市公司的钱转到自己的口袋。

2017年9月1日,天马股份与安徽金丰典当公司签订5000万元借款合同,天马股份于当日出具放款委托函,该典当公司将5000万元转入食乐淘账户。该事项经过天马股份董事会审议。

2017年9月27日,天马股份与北京祥云小额贷款有限责任公司签订7000万元借款合同,约定收款账户为星河世界,徐茂栋和星河世界提供担保。同日,该贷款公司委托北京雪云投资管理有限公司将7000万元转入星河世界账户。

2017年10月27日,天马股份与德清县中小企业金融服务中心有限公司(下称“德清中小企业服务中心”)签订1亿元借款合同,合同约定收款账户为食乐淘,同时喀什星河、浙江步森服饰股份有限公司、星河世界、星河互联、食乐淘、徐茂栋提供担保。2017年10月30日和11月2日,德清中小企业服务中心将1亿元转入食乐淘账户。

光用上市公司借来的钱还不过瘾,徐茂栋直接让上市公司把钱打到自己公司的账户。

2017年12月19日,天马股份的全资子公司喀什耀灼将1.1亿元通过北京朔赢科技有限公司(下称“北京朔赢”)和北京卓久信息技术有限公司(下称“北京卓久”)转入徐茂栋控制的食乐淘账户。

2017年12月27日和28日,多名财务人员按照徐茂栋指示,通过东方博裕、北京朔赢、北京卓久、中易金经实业发展有限公司(下称中易金经)、亿德宝等公司多道划转,将天马股份5.66亿元转入星河互联、喀什耀灼等公司账户,用于归还徐茂栋及其控制企业的借款。

2018年1月2日,喀什耀灼将1亿元转入东方博裕账户,其中7000万元用于归还徐茂栋控制的企业向江某俊的借款,3000万元用于支付徐茂栋给罗某新的款项。

2018年2、3月份,为应对会计师事务所审计,天马股份与东方博裕签订钢材采购合同,并伪造了部分东方博裕对外采购钢材合同。

2018年2月5日,天马股份与胡某签订借款合同,约定天马股份向胡某借款2500万元,收款账户为食乐淘,同时喀什星河、星河世界、星河互联、徐茂栋、陈某波提供担保。胡某委托他人于2018年2月6日将2500万元转入食乐淘账户。

证监会表示,2017年年度报告中披露徐茂栋及其控制的企业非经营性占用天马股份8.96亿元。

此外,调查期间查明的10.21亿元被占用的资金中,有2.45亿元是通过天马股份对外签订借款合同,实际由徐茂栋控制的企业收款的方式形成占用。

此外,天马股份为徐茂栋控制的企业借款担保2亿元,上面这些,天马股份都没有披露。

小编想问,这也配叫创业者?还敢出来大谈互联网思维?

加杠杆 加速掏空

上市公司的钱也是有限的,徐茂栋还有更多办法——让天马股份成立并购基金,并作为劣后级,搭配优先级资金,合起来收购自己的资产。

头一次见到,掏空上市公司还用杠杆的。

2017年1月26日,天马股份公告与浙江诚合资产管理有限公司合作设立并购基金,后注册登记名称为杭州天马诚合投资合伙企业(有限合伙)(下称“诚合基金”),对外投资的资金来源为天马股份自有资金。

2018年4月28日,天马股份公告2017年5月22日诚合基金与徐茂栋控制的微创之星签署了股权转让协议,微创之星以16.61亿元转让喀什基石99.99%股权给诚合基金。

据调查,诚合基金的优先级资金来源为浙商银行,浙商银行通过浙商证券(8.310, -0.23, -2.69%)资产管理有限公司设立资管计划,资管计划作为诚合基金优先级LP实缴资金11.63亿元,优先级份额以年化7.2%收取利息。

天马股份认购诚合基金劣后级出资5.01亿元,其中2.23亿元来自中信(深圳)资产管理有限公司通过招商银行(36.830, 0.09, 0.24%)的委托贷款,并非天马股份自有资金。

这种明显是天马股份控制的并购基金,却未在2017年半年报、三季报纳入上市公司合并报表,导致当期虚减资产、负债总额,虚增利润等。

签字董事:被胁迫,被欺骗

有意思的是,徐茂栋上述不少掏空上市公司的操作,都是由董事会审议通过的,有董事会成员签字的。这么一来,天马股份的董事会就成了徐茂栋掏空公司的工具。

有些董事甚至直言,自己是被胁迫的,是被欺骗的。

时任天马股份总经理、董事、财务总监陶振武表示,不知悉天马股份向安徽金丰典当有限公司借款5000万元的事项,未参与董事会决策,未在董事会决议上签字;在天马股份为星河世界2亿元借款提供担保的董事会决议签字系受徐茂栋胁迫,并非其本人真实意愿;曾主动前往监管机构反映徐茂栋和天马股份的潜在信息披露违法违规行为。

时任天马股份董事韦京汉表示,董事会决议签署以及相关信息披露时,经办人不提供完整真实信息,其曾多次索要资料并询问详情,但被经办人欺骗,且由于相关事项不在其职责范围内其无权过问。

昔日大佬,如今重罚

回到2016年,徐茂栋可谓如日中天,两个月内豪掷40亿元,以迅猛之势在A股连下两城——天马股份、步森股份。

而在此之前,徐茂栋孵化的网游公司艾格拉斯(3.080, 0.06, 1.99%)作价25亿元出售给了巨龙管业;其旗下核心资产星河互联亦曾计划注入希努尔(6.060, -0.30, -4.72%),后因故终止。

当时,徐茂栋俨然一个创业达人。他先后创办了齐鲁超市、凯威点告、窝窝、百分通联等多家企业,孵化了小能科技、微网、食乐淘、新游互联等近百家互联网公司。

据天马股份的公告披露,截至2015年末,星河世界的总资产达60.8亿元,净资产56.2亿元;2015年度营业收入为零,营业利润和净利润却均达到26.7亿元左右。

当时有媒体评价徐茂栋为,“徐茂栋,一名不折不扣的互联网跨维颠覆者,十二年始终如一,终于走出一条属于自己的路,当线上的博弈如火如荼之时,他的目光已经聚焦线上线下融合,当技术创新甚嚣尘上之时,他已经致力于推动互联网技术帮助产业升级。”

如今回看,徐茂栋确实走出了一条属于自己的路,一条疯狂掏空上市公司的路。

最终,坑苦了中小投资者。

对于这些违法行为,证监会给予了相应的处罚。

根据当事人违法行为的事实、性质、情节与社会危害程度,依据《证券法》第一百九十三条第一款、第三款的规定,我会决定:

一、对天马轴承集团股份有限公司责令改正、给予警告,并处以60万元罚款;

二、对徐茂栋给予警告,并处以90万元罚款,其中作为直接负责的主管人员罚款30万元,作为实际控制人罚款60万元;

三、对傅淼、陶振武给予警告,并分别处以30万元罚款;

四、对韦京汉、杨利军、张志成给予警告,并分别处以20万元罚款;

五、对马兴法、刘艳秋给予警告,并分别处以5万元罚款;

六、对丁海胜、赵华、胡亮、岳基伟、郭松波给予警告,并分别处以3万元罚款。